Anche l’agente immobiliare Compass Tech e Compass per affittuari e venditori di assicurazioni Tech Lemonade è crollato. Tutti gli occhi sono puntati sull’affare differito SPAC per il broker ipotecario “tecnico” di Better.com. Non posso aspettare.

di Lupo Richter di Via del lupo.

Anche il Venerdì Santo, secondo giorno di una grande ripresa dopo cinque giorni di bruschi ribassi, le azioni della società immobiliare “tech”, Opendoor, sono crollate del 23%, essendo già crollate nei mesi precedenti.

Tecnologie a porte aperte [OPEN]giovedì sera, era menzionato La società ha perso 191 milioni di dollari nel quarto trimestre, portando la perdita netta del 2021 a 662 milioni di dollari, portando la perdita totale di quattro anni dichiarata pubblicamente a 1,5 miliardi di dollari. Come potrebbe un flipper domestico perdere 1,5 miliardi di dollari in quattro anni? anche io non lo so. Ma non è ancora finita. L’azienda ha chiuso l’anno con un inventario di 17.009 case invendute.

Opendoor è diventato pubblico nel dicembre 2020, a un prezzo IPO di $ 31,47 in un enorme pandemonio. Entro febbraio 2021, le azioni sono a $ 39. Se “febbraio 2021” suona familiare, è perché quello è il mese in cui il mercato azionario ha iniziato a crollare sotto la superficie quando i valori alti hanno iniziato a crollare uno per uno, ciascuno secondo il proprio programma. Il danno è stato così Ha iniziato a segnalare nel maggio 2021. E questo è solo un altro capitolo perché sta peggiorando. Venerdì, le azioni hanno chiuso a $ 8,44, in calo del 78% dal picco di febbraio 2021 e del 73% al di sotto del prezzo IPO (dati via YGrafici):

Opendoor ha riferito di aver acquistato 36.908 case nel 2021 ma di aver venduto solo 21.725 case (per 8 miliardi di dollari) durante l’anno, lasciando 17.098 case invendute (6,1 miliardi di dollari) nell’inventario.

Opendoor ha finanziato questo titolo con $ 6,1 miliardi di debito “incontestato” sostenuto dalle sue case. Nessun ricorso significa che se Opendoor va in default, i finanziatori ottengono la casa e non possono perseguire gli altri beni di Opendoor. Se Opendoor non può vendere quelle case e ripagare il debito con i proventi, può cedere le proprietà a prestatori e lasciare che si preoccupino di vendere le case.

Inoltre, Opendor aveva un contratto per l’acquisto di altre 5.411 case per 1,9 miliardi di dollari.

Due terzi di queste 17.009 case sono state completate e pronte per la rivendita. Circa un terzo (circa 5.500 case) sono “in corso” e non sono in vendita. Ognuna di queste 17.000 case non elencate per la vendita, comprese tutte le 5.500 case ancora in lavorazione, si trovano in un mucchio sconosciuto di case vuote che non compaiono nello “spettacolo” ufficiale delle case e che non appaiono anche come case libere.

Zillow ha fatto lo stesso con gran parte delle sue 7.000 case che erano bloccate in cantiere prima che lasciasse l’attività lo scorso novembre e vendesse quelle case principalmente a investitori istituzionali, che ora stanno cercando di capire cosa farne. Queste case bloccate in un oleodotto che viene scambiato sono libere, ma non mostrate libere, non in vendita e non mostrate come “fornitura”.

Capovolgere la casa è facile: prima parte, comprare una casa, quando il denaro non è un obiettivo e puoi spendere i tuoi server quanto vuoi. Il resto è difficile, e guadagnarci soldi è ancora più difficile, soprattutto se hai pagato troppo in primo luogo. Si scopre che l’attività non è adatta a persone che scrivono alghe.

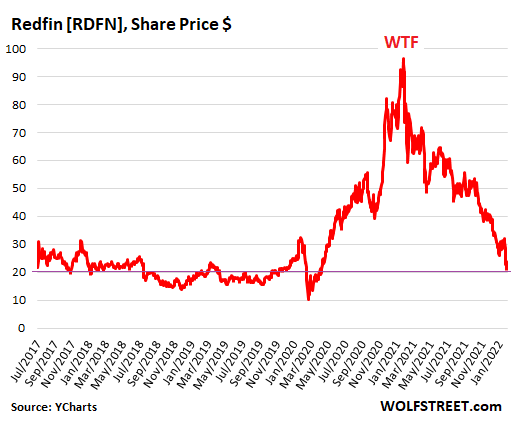

Redfinche originariamente era un broker immobiliare online, ha anche cavalcato la mania della flipper house basata su algoritmi a partire dal 2020. E le sue azioni [RDFN] Il razzo è salito in alto in mezzo al trambusto infinito della folle folla di motociclisti e ha raggiunto $ 98,44 a febbraio 2021 – sì, di nuovo a febbraio.

Poi il titolo iniziò un lungo crollo. Venerdì hanno chiuso a 21,83 dollari, dopo essere crollati del 78% in un anno. Ora sono al di sotto di dove si trovavano dopo il primo giorno di negoziazione dopo l’IPO nel luglio 2017:

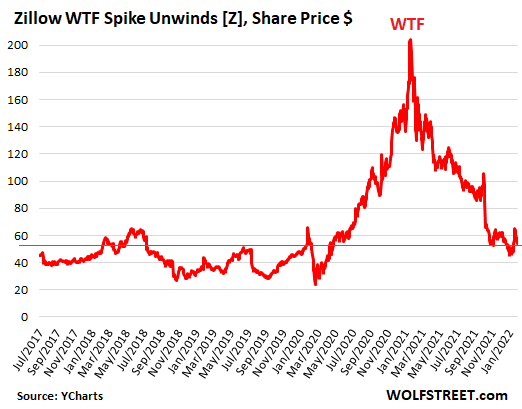

Zillow [ZG] Ha avuto una breve tregua nel suo tracollo quando ha annunciato il 10 febbraio di aver perso 881 milioni di dollari nel 2021 nella sua impresa domestica, che È arrivato antiaderente a novembre 2021quando ha rivelato che stava licenziando il 25% dei suoi dipendenti e abbandonando l’attività di ribaltamento delle case, sbarazzandosi delle 7.000 case che aveva acquistato.

In seguito ha rivelato di aver venduto la maggior parte di queste case a investitori istituzionali, non a persone che avrebbero voluto viverci. Fino a quando queste case libere non vengono messe in vendita, non compaiono nell'”offerta” ufficiale e molte potrebbero eventualmente apparire sul mercato degli affitti. E mentre tutto questo sta succedendo mentre vengono mescolati, nemmeno loro appaiono come vuoti.

La perdita di $ 881 milioni è stata meno del temuto e il titolo è magicamente rimbalzato nei successivi tre giorni di negoziazione, ma da allora ha rinunciato a parte di esso. Le azioni hanno chiuso venerdì a $ 57,95, in calo del 73% dai massimi di un anno fa, e intorno al livello di febbraio 2020 prima del crollo:

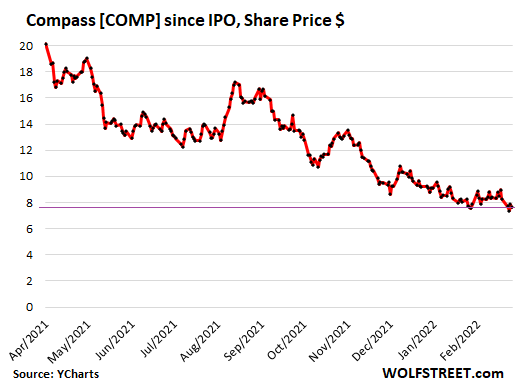

bussola, un agente immobiliare che si definisce una “società tecnologica che sta reinventando lo spazio”, è uno di quegli esempi, uno dei tanti, in cui ti rendi conto che qualcosa non va a Wall Street. Ma beh, le persone si divertono con le loro app di trading e, se pulisce, così sia.

Compass è cresciuta utilizzando Softbank e il denaro di altri investitori per acquistare broker immobiliari in tutto il paese. Nei cinque anni di bilanci resi pubblici, Compass ha perso 1,44 miliardi di dollari. Come può un agente immobiliare nel mercato immobiliare più caldo, senza fare domande, perdere 1,44 miliardi di dollari? Questa era una domanda retorica.

freccia della bussola [COMP] Ha raggiunto il picco il primo giorno di negoziazione, dopo la sua offerta pubblica iniziale nell’aprile dello scorso anno, a $ 22,11 e da allora è diminuito. Hanno chiuso a $ 7,65 venerdì, dopo essere scesi del 65% nei 10 mesi dal loro massimo di scambio del primo giorno, e ora sono il 58% al di sotto del loro prezzo IPO di $ 18 per azione:

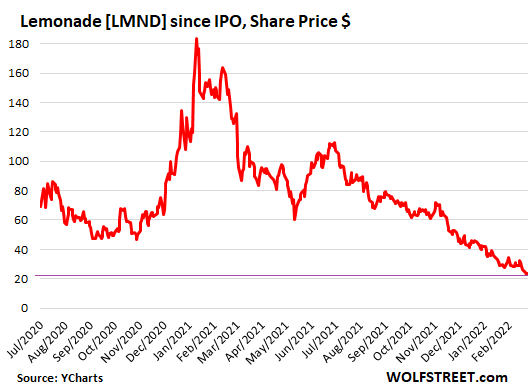

Limonata [LMND], che è stata promossa come “società di tecnologia assicurativa” e vende assicurazioni ad affittuari, proprietari di case, proprietari di animali domestici, ecc., è stata quotata in borsa nel luglio 2020 a $ 29 per azione e nel suo primo giorno di negoziazione, in mezzo a un enorme trambusto, è aumentata del 139% . Quindi ha continuato a crescere fino a raggiungere $ 182 nel gennaio 2021. Poi è arrivato febbraio 2021, quando l’intera offerta ha iniziato a crollare.

Venerdì, le azioni hanno chiuso a $ 23,48, l’83% in meno rispetto al loro massimo e il 19% al di sotto del prezzo IPO mai scambiato perché il primo scambio era a $ 50 per azione, facendo lamentare i critici delle azioni tecnologiche come la società “ha valutato male l’IPO” e il somma di denaro “rimasta sul tavolo”. Sì, era così che l’offerta era pazza in quel momento.

In attesa che il prezzo delle azioni crolli è Better.com, un prestatore di mutui “tecnologici”, alimentato da Softbank. Non è ancora un titolo quotato in borsa perché la sua fusione con SPAC è stata ritardata nel dicembre 2021 dopo che il CEO ha licenziato 900 dipendenti, principalmente in India, attraverso un incontro virale su Zoom, quell’idiota.

Con la fusione SPAC, e quindi il ritardo del flusso di cassa, la società ha raccolto 750 milioni di dollari da Softbank e dai suoi sostenitori da SPAC perché questi tipi di società bruciano costantemente grandi quantità di denaro e hanno costantemente bisogno di nuovo denaro da bruciare.

Quindi non vedo l’ora che arrivi il momento in cui le azioni inizieranno finalmente a negoziare in modo da poterle aggiungere alla mia lista di azioni “tecnologiche” immobiliari crollate. Questa deve essere una buona cosa. Speriamo quindi che avvenga la fusione con SPAC.

Ti piace leggere WOLF STREET e vuoi supportarlo? Usa gli ad blocker – capisco perfettamente il motivo – ma vorresti supportare il sito? Puoi donare. Lo apprezzo molto. Clicca su un boccale di birra e tè freddo per imparare a farlo:

Vuoi essere avvisato via email quando WOLF STREET pubblica un nuovo articolo? Registrati qui.

“Giocatore. Aspirante evangelista della birra. Professionista della cultura pop. Amante dei viaggi. Sostenitore dei social media.”